Le mois dernier, nous avions décidé de légèrement sous-pondérer les actions par précaution après l’excellent parcours de la classe d’actifs et la confirmation d’un scénario que nous n’attendions pas, à savoir la reflation américaine, avec le risque d’un retour de la volatilité liée aux nouvelles incertitudes autour de la réaction de la Réserve Fédérale. Le repli des marchés d’actions nous a d’abord conduit à remonter à la neutralité nos expositions en milieu de mois, puis à passer surpondéré en toute fin de mois.

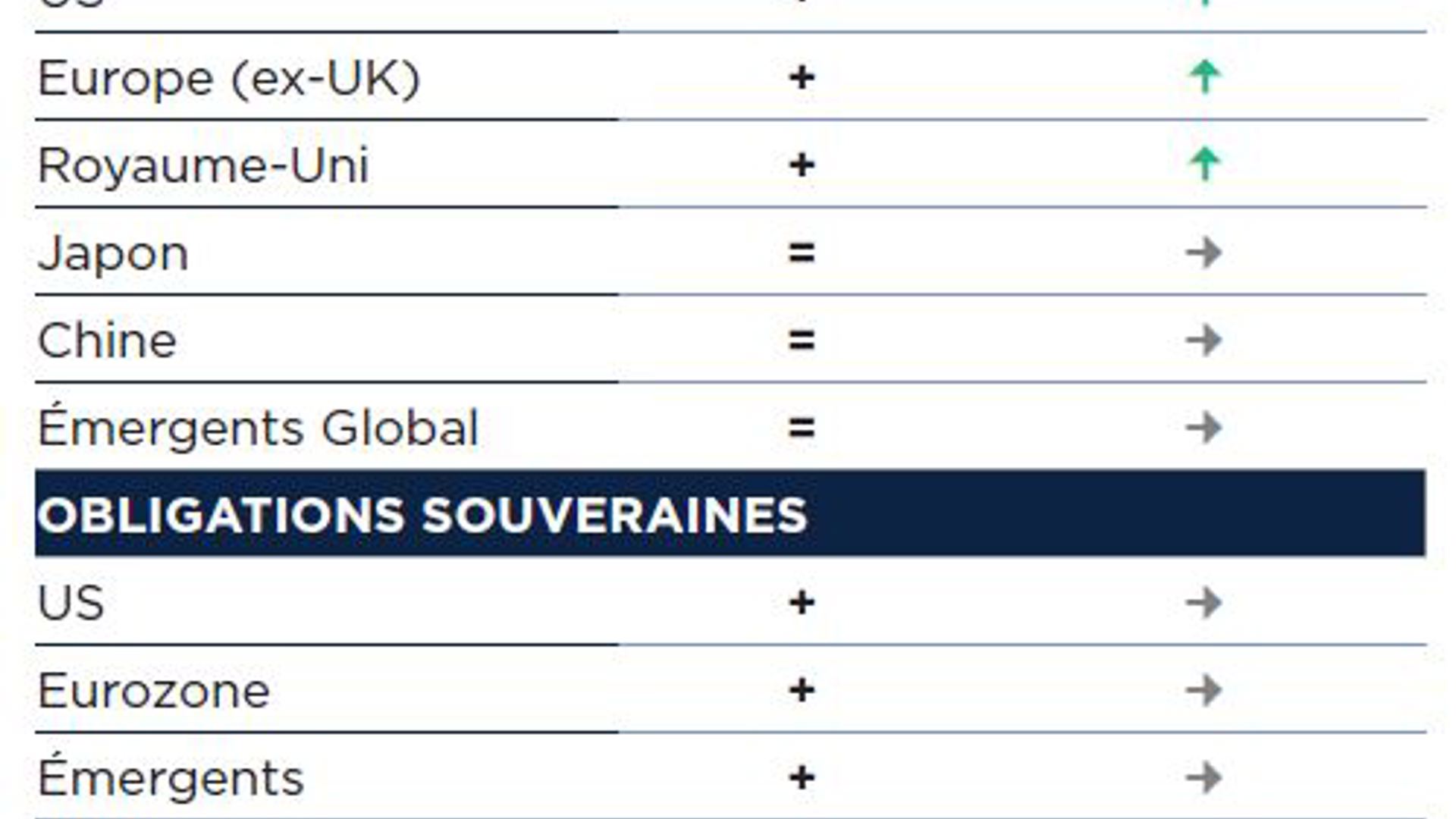

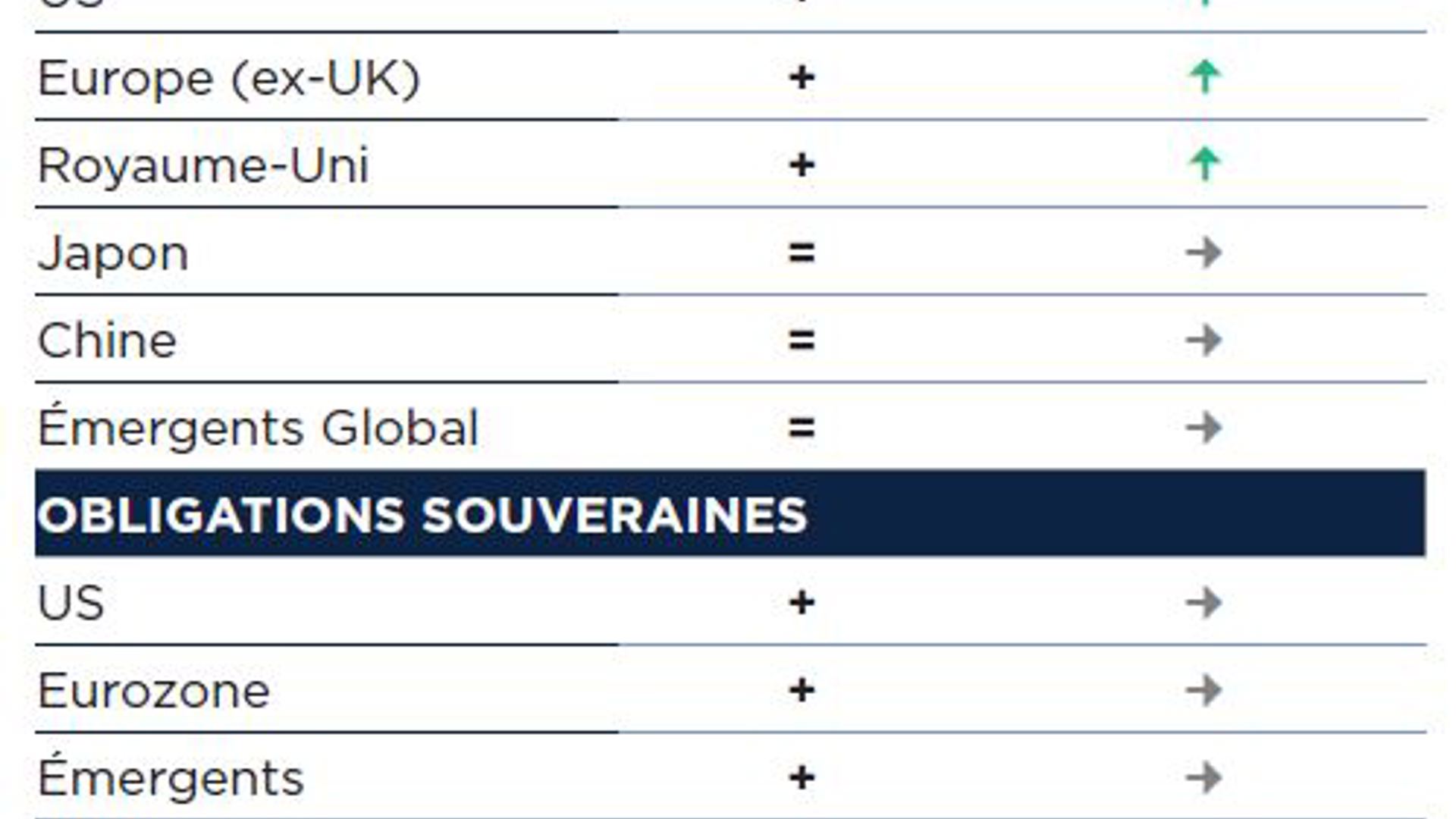

Tout d’abord, la publication des résultats des entreprises au premier trimestre a jusqu’ici globalement délivré de bonnes surprises et il nous est apparu dangereux de rester durablement sous-investi dans un tel environnement. Ensuite, le discours de Monsieur Powell demeure plutôt rassurant : la barre reste haute avant d’envisager un resserrement monétaire. Enfin, il n’est pas impossible que l’économie américaine entame un léger ralentissement, comme le suggère les dernières statistiques sur l’emploi ou le tassement des enquêtes auprès des PME, ce qui serait une excellente nouvelle dans ce contexte de surchauffe. Aussi, dans un environnement où les économies européennes et chinoises donnent des signes de redémarrage sans pointer de risque inflationniste, nous remontons les expositions sur les actions.

Bien sûr, le risque de poursuite de la remontée inflationniste perdure aux États-Unis. Bien sûr, le risque géopolitique reste important. Par ailleurs, en dépit du prochain tapering du Quantitative Tightening de la Reserve, la liquidité monétaire des marchés devrait se tarir au cours de l’été au regard de la vitesse à laquelle se vide le programme de Reverse Repo (RRP) de la Fed. De même que d’ici l’été, les marchés seront probablement plus nerveux à l’approche de l’élection présidentielle américaine. La principale source de visibilité est que le risque de récession s’est objectivement réduit mais les autres facteurs de risque – inflation américaine, géopolitique, politique, liquidité restent entiers pour cette année 2024. À ce titre, nous évoluons de façon plus tactique dans cet environnement.

Notre surpondération est axée tant sur les actions américaines que sur les actions européennes. Nous continuons à privilégier les thèmes du Big Data, de la santé et des small caps européennes. La décote des small caps par rapport aux valeurs de larges capitalisations atteint des records et nous estimons que le desserrement des conditions de crédit bancaire, la très vraisemblable baisse des taux de la BCE dès le mois prochain ainsi que le redressement économique européen militent pour un rattrapage de cette classe d’actifs.

Sur les marchés obligataires, nous maintenons notre surpondération d’autant que le prix du pétrole a entamé une correction baissière qui a d’ailleurs récemment pesé sur les anticipations d’inflation. Si l’environnement plus reflationniste aux États-Unis nous a surpris, de nombreux facteurs militent toujours pour un ralentissement économique qui serait sans aucun doute porteur pour la classe d’actifs, d’autant plus que les rendements absolus demeurent attractifs. Les spreads de crédit sont devenus modestes mais ils correspondent à un environnement économique bénin, où les investisseurs sont très présents.

L'expression “Goldilocks” est utilisée en économie pour décrire une situation économique qui est considérée comme étant “ni trop chaude, ni trop froide”, c'est-à-dire une période de croissance économique modérée et stable, avec un équilibre entre la croissance et l'inflation, sans excès ni contractions sévères.

En bref

Nous remontons les expositions actions

Notre surpondération est axée tant sur les actions américaines que sur les actions européennes

Nous maintenons notre surpondération sur les marchés obligataires

Benjamin Melman, Global Chief Investment Officer, Asset Management.

AVERTISSEMENT : Achevé de rédiger le 09 mai 2024. Le présent document est émis par Edmond de Rothschild Asset Management (France).

Ce document n’a pas de valeur contractuelle, il est conçu exclusivement à des fins d’information. Toute reproduction ou utilisation de tout ou partie de son contenu est strictement interdite sans l’autorisation du Groupe Edmond de Rothschild. Les informations figurant dans ce document ne sauraient être assimilées à une offre ou une sollicitation de transaction dans une juridiction dans laquelle ladite offre ou sollicitation serait illégale ou dans laquelle la personne à l'origine de cette offre ou sollicitation n'est pas autorisée à agir. Ce document ne constitue pas et ne doit pas être interprété comme un conseil en investissement, un conseil fiscal ou juridique, ou une recommandation d'acheter, de vendre ou de continuer à détenir un investissement. EdRAM ne saurait être tenu responsable d’une décision d’investissement ou de désinvestissement prise sur la base des informations figurant dans ce document. Ce document n’a pas été revu ou approuvé par un régulateur d’une quelconque juridiction. Les données chiffrées, commentaires, projections, et autres éléments figurant dans cette présentation reflètent le sentiment d’EdRAM sur les marchés, leur évolution, compte tenu du contexte économique et des informations possédées à ce jour. Ils peuvent ne plus être pertinents au jour où l’investisseur en prend connaissance. EdRAM ne saurait être tenu responsable de la qualité ou l’exactitude des informations et données économiques issues de tiers. Les performances et les volatilités passées ne préjugent pas des performances et des volatilités futures et ne sont pas constantes dans le temps. Elles peuvent notamment être indépendamment affectées par l’évolution des taux de change. «Edmond de Rothschild Asset Management» ou «EdRAM» est le nom commercial des entités de gestion d’actifs du Groupe Edmond de Rothschild. Ce nom fait également référence à la division Asset Mangement du Groupe Edmond de Rothschild.

Edmond de Rothschild Asset Management (France)

47, rue du Faubourg Saint-Honoré, 75401 Paris Cedex 08

Société anonyme à Directoire et Conseil de Surveillance au capital de 11.033.769 euros

Numéro d’agrément AMF GP 04000015 - 332.652.536 R.C.S. Paris